A TEMPESTADE NA ECONOMIA ESTÁ PASSANDO

ARTIGO EXCLUSIVO POR Roberta Possamai e Felippe Serigati

COMO A ATUAL CRISE ECONÔMICA FOI CONSTRUÍDA?

Com a eclosão da crise mundial entre 2007 e 2008, o Brasil combinou uma série de políticas com o objetivo de estimular a demanda agregada por meio do consumo, para tentar minimizar os efeitos da crise na economia brasileira. Entre essas políticas têm-se: a desoneração do Imposto de Produtos Industrializados (IPI) de diversas cadeias, a desoneração da folha de pagamentos, o incentivo à concessão de crédito (redução de juros e aumento dos prazos de pagamento) e a valorização do salário mínimo.

Com esse modelo baseado no consumo, e não no investimento produtivo, o volume de vendas do varejo cresceu sistemicamente mais do que a produção física da indústria brasileira. Dessa forma, para que essa conta fechasse, além do aumento da inflação, as importações se expandiram consistentemente. Assim, com o aumento das importações, as contas externas brasileiras, que em 2007 eram superavitárias (US$ 400 milhões), passaram a ser deficitárias a partir de então. Em 2014, o saldo de transações correntes atingiu um déficit de US$ 104,2 bilhões.

A atual crise econômica pode ser considerada, portanto, um reflexo do esgotamento do modelo de crescimento baseado no consumo adotado a partir de 2008, em detrimento de uma política com foco maior para o investimento produtivo e para a melhoria do ambiente de negócios. O esgotamento desse modelo deve-se tanto a fatores conjunturais (externos e internos ao Brasil), como estruturais da economia brasileira.

Entre os fatores conjunturais, merecem destaque:

• Cenário externo menos favorável: entre 2003 e 2007, o crescimento médio mundial foi de 5,1% ao ano, puxado principalmente pela expansão das economias emergentes. No entanto, a partir de 2008, a economia mundial desacelerou o seu ritmo de crescimento por conta da crise econômica mundial, impactando negativamente a economia brasileira, na medida em que se formou a expectativa de que a demanda internacional por produtos brasileiros poderia arrefecer;

• Fim da fase de expansão do atual ciclo das commodities: após a fase de expansão dos preços reais das commodities desde o início da década de 2000, as cotações atingiram seu pico em fevereiro/2011 para, então, entrar na sua fase de desaceleração do ciclo, ficando mais intensa a partir do primeiro semestre de 2014. Ou seja, o boom das commodities ficou para trás; e

• Esgotamento da expansão acelerada da nova classe média: com o mercado de trabalho aquecido, a população ocupada, bem como o rendimento médio real desses trabalhadores, vinham em franca expansão. Isso fez com que a classe média se expandisse a taxas de crescimento aceleradas durante a década passada. No entanto, esse dinamismo claramente não era sustentável e, a partir do fim de 2014, começaram os primeiros sinais de esgotamento da expansão do mercado de trabalho e, como consequência, da classe média.

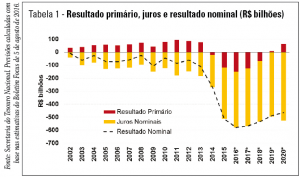

Além das questões conjunturais que contribuíram para a construção da atual crise econômica, tem-se o lado estrutural da crise, que foi basicamente causado pelo desarranjo das contas públicas. Com a política de incentivo ao consumo e com a posterior perda do dinamismo da economia e o aumento da inflação, as contas públicas saíram do controle. Ou seja, principalmente a partir de meados de 2012, as receitas do governo central passaram a crescer sistematicamente a taxas menores do que as das despesas. Assim, em 2015, o governo central brasileiro registrou um déficit primário (descontando o pagamento de juros) de R$ 116,7 bilhões. Ao considerar o montante gasto com o pagamento de juros, a situação ficou ainda mais preocupante, ou seja, na medida em que foram gastos R$ 397,2 bilhões com o pagamento de juros, o país acumulou um déficit nominal de R$ 513,9 bilhões. Claramente, esse desequilíbrio não é sustentável, é preciso equilibrar as contas públicas.

O PIOR JÁ FICOU PARA TRÁS?

Para o país entrar novamente em trajetória de crescimento, é preciso que sejam realizados os ajustes necessários, tais como: equilibrar as contas públicas, desaquecer o mercado de trabalho, colocar a inflação dentro da meta, dentre outros. No entanto, é importante ressaltar que esses ajustes levam tempo, não são realizados no curto prazo. Isso ocorre principalmente no caso de reequilibrar as contas públicas. Visto que grande parte dos gastos é engessada e que a arrecadação está em queda por conta do desaquecimento econômico, para colocar os gastos públicos em trajetória sustentável é preciso um conjunto de reformas que, além de levar tempo para surtirem efeitos, são impopulares (como é o caso de reforma da Previdência Social).

Apesar disso, alguns indicadores demonstram que o pior já pode ter ficado para trás. O indicador que mede a confiança, tanto do consumidor como do empresário industrial, parou de cair. O endividamento das famílias, apesar de ainda continuar em patamares elevados, já começa a perder força. O nível de preços, medido pelo IPCA, desde o início de 2016, entrou em trajetória de desaceleração e, segundo estimativas do mercado, deverá voltar para dentro da meta em meados de 2017. A taxa básica de juros (taxa Selic), desde julho/2015 não sofre alterações e, de acordo com estimativas do mercado, ela deverá cair persistentemente nos próximos meses.

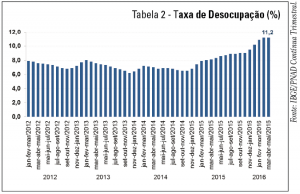

Além disso, o mercado de trabalho está, claramente, em desaquecimento. Isso, apesar de ser doloroso para as famílias, é um passo importante para que o ajuste seja realizado. O desaquecimento do mercado de trabalho pode ser observado pelos dados divulgados pelo IBGE, por meio da PNAD Contínua. Além do rendimento médio real dos ocupados que já se encontram em retração, os indicadores mostram o aumento sistemático da taxa de desocupação, desde pelo menos o primeiro trimestre de 2015.

Por fim, apesar não se poder afirmar com certeza de que a economia brasileira tenha atingido o fundo do poço e já tenha entrado em trajetória de recuperação, há indícios de que o pior já tenha passado, considerando que, pelo menos, alguns ajustes já estão sendo realizados. No entanto, vale ressaltar que muito ainda tem que ser feito para que a economia brasileira volte a entrar em sua trajetória sustentável de crescimento, principalmente no que se refere ao reequilíbrio das contas públicas.

Felippe Serigati

Doutor em Economia pela Escola de Economia de São Paulo (EESP/FGV), professor e pesquisador do Centro de Agronegócios da FGV (GV Agro).

[email protected]

Roberta Possamai

Economista pela USP e aluna do Mestrado Profissional em Agronegócio da FGV (MPAgro).

[email protected]

O AGRONEGÓCIO NÃO ENTROU EM RECESSÃO

O Protagonismo do Agronegócio foi o tema do segundo painel do 15º Congresso Brasileiro do Agronegócio, promovido pela ABAG – Associação Brasileira do Agronegócio no dia 8 de agosto último, em São Paulo, SP. “A dimensão do agronegócio é o que deu grandeza ao Brasil. Tanto que o Brasil entrou em recessão, mas o agro não. Ele continuou crescendo, apesar de não manter os patamares anteriores”, analisou o embaixador Marcos Azambuja, um dos debatedores do segundo painel.

De acordo com Azambuja, a agricultura e a pecuária brasileira ganharam muito em tecnologia e genética nos últimos anos, graças, também, ao trabalho desenvolvido pela Embrapa. “O gado brasileiro hoje tem mais tecnologia embarcada do que uma placa de aço e a Embrapa é a verdadeira inventora de um Brasil que incita o desenvolvimento da agricultura”, complementou o embaixador, salientando que esse protagonismo demonstrado pelo agronegócio do país tem até despertado ações protecionistas que tentam impedir a entrada dos produtos brasileiros nos mercados internacionais.

Já a economista Zeina Latif, da XP Investimentos, que também foi debatedora no painel, fez um apanhado da situação econômica atual do país, comparando com o cenário do ano passado. “O que temos hoje de diferente em relação à realidade do ano passado é que agora temos uma agenda de ajustes que é prioridade de governo e não apenas do ministro da Fazenda. A sociedade não aceita mais a volta do desequilíbrio da inflação, o aumento da dívida pública e nem da carga tributária”, analisa a economista.

Em seu entendimento, essa responsabilidade pelo ajuste fiscal tem de ser de todos os brasileiros. “Nesse sentido, as lideranças, inclusive do agronegócio, precisam participar desse debate. Afinal de contas, poder vem junto com responsabilidade. E a elite política precisa ter a responsabilidade de participar e estimular esse debate.”

Outro participante do painel, Marcelo Furtado, representante da Coalizão Brasil, Clima, Florestas e Agricultura deu ênfase a necessidade de se investir na economia de baixo carbono, destacando o papel fundamental do agro nesse processo. “O Brasil tem de recompensar e reconhecer aqueles que fazem a lição de casa direito”, afirmou. A seu ver, um dos grandes desafios atuais é pensar como engajar os jovens a participar do agro e a permanecer no Brasil Rural.

PESQUISA APONTA PEQUENO VAREJO MAIS COMPETITIVO E OTIMISTA

Apesar do cenário econômico desafiador, o pequeno varejo de alimentos está mais competitivo e faturou 7% mais em 2015 na comparação com o ano anterior. O melhor desempenho foi o das lojas de quatro check outs, que cresceram 12,3% em relação a 2014. Os dados são da edição 2016 do estudo “Mercado de Vizinhança”, realizado anualmente pela GfK.

Para o diretor da empresa, Marco Aurélio Lima, o setor de varejo continuará crescendo tanto em número de lojas como em faturamento, mas a taxas menores que as verificadas desde o início da série do estudo, em 2011. Os resultados da pesquisa também demonstram que os empresários do setor estão mais otimistas com relação ao desempenho do negócio em 2016, uma vez que 35% dos 400 varejistas entrevistados afirmam acreditar que este ano será melhor do que 2015.

As fontes de abastecimento são de importância estratégica para o desempenho e a rentabilidade do negócio. O principal fornecedor dos mercados de vizinhança são os distribuidores, que atendem 75% dos estabelecimentos entrevistados. Em seguida, os atacadistas com serviço de entrega (35%) e os próprios fabricantes (31%). Os super e hipermercados atendem 16% das lojas e as centrais de abastecimento, apenas 2%. “O formato cash & carry já atende 26% das compras do segmento e tende a ganhar ainda mais participação”, afirma Lima.

O estudo “Mercado de Vizinhança 2016” também revela mudanças na competitividade e no posicionamento de preços do segmento. Pela primeira vez desde 2011, os preços praticados pelo pequeno varejo estão inferiores aos dos super e hipermercados. No primeiro trimestre do ano, o valor da cesta composta por 35 produtos de consumo básico chegou a custar menos nessas pequenas lojas em comparação com os grandes super e hipermercados. “No entanto, ainda este ano, o grande varejo vai reduzir o distanciamento e, no ano que vem, voltará a ser competitivo”, expõe.

QUEDA NO EMPLACAMENTO DE IMPLEMENTOS RODOVIÁRIOS TENDE A SE ESTABILIZAR

A retração nos emplacamentos de implementos rodoviários em 2016 pode estar se estabilizando. O resultado de janeiro a julho ficou na mesma faixa percentual do levantamento anterior (janeiro a junho). Em sete meses a queda nos emplacamentos foi de 31,13% com relação a 2015, enquanto no primeiro semestre de 2016 o resultado ficou 30,61% abaixo de igual período do ano passado.

“Acredito que chegamos a um ponto de inflexão na curva de queda”, explica Alcides Braga, presidente da ANFIR – Associação Nacional dos Fabricantes de Implementos Rodoviários. “Diante dos sinais de volta da confiança na economia poderemos observar nos próximos meses um início de recuperação que reduziria o resultado negativo do setor”, completa.

De janeiro a julho de 2016 a indústria de implementos rodoviários emplacou 37.429 unidades, ante 54.347 produtos no mesmo período do ano passado. Isso representou retração de 31,13%.

No segmento Pesado (Reboque e Semirreboque), dos 15 setores pesquisados pela ANFIR, somente os ligados ao agronegócio – Graneleiro/Carga seca e Canavieiro – registraram variação positiva (vide tabela). No período a indústria entregou 14.704 produtos, ante 17.699 unidades de janeiro a julho de 2015, registrando retração de 16,92%.

No setor Leve (Carroceria sobre Chassis) os setes segmentos de mercado pesquisados pela ANFIR seguem apresentando retração. De janeiro a julho as empresas entregaram 22.725 unidades, contra 36.648 produtos no mesmo período de 2015. Isso representa variação negativa de 37,99%. “A parte da economia ligada ao comércio e serviços nas cidades ainda não apresentou qualquer sinal de recuperação da crise, o que explica a queda generalizada em todos os setores no segmento Carroceria sobre Chassis”, explica Mario Rinaldi, diretor executivo da ANFIR.

NLMK INICIA OPERAÇÃO NO PERU, COM EXPECTATIVA DE EXPANDIR SEUS NEGÓCIOS NA AMÉRICA DO SUL

A NLMK Group (Fone: 11 5694.2100), considerada líder russa na fabricação de aço, está iniciando suas atividades no Peru, através de um escritório comercial, com o objetivo de fortalecer sua posição tanto no mercado peruano, como na América do Sul, além de aumentar as vendas de chapas de alta resistência para o mercado de mineração peruano. Segundo Paulo Seabra, diretor geral da NLMK América do Sul, a empresa contará com estoque nacionalizado, por isso, garantirá faturamento imediato em até 48 horas para todo o País. “Fizemos um investimento grande para garantir um estoque com chapas armazenadas para pronta entrega, com nota fiscal do Peru e frete incluso”, destaca Seabra. O diretor geral informa, ainda, que a empresa enxerga uma grande oportunidade no Peru, pelo fato de o país ter apresentando uma das maiores taxas de crescimento da região, com uma ótima estabilidade. “Além disso, não há fabricantes locais no Peru para competir com os nossos produtos. Hoje, 100% do aço utilizado no país é importado.” A empresa tem como meta conquistar 30% do market share peruano em cinco anos. A sucursal peruana irá oferecer produtos Premium — alta resistência ao desgaste Quard e chapas estruturais com alto limite de escoamento Quend — para fabricação de equipamentos submetidos a severas aplicações. Com a inauguração no Peru, a NLMK passa a contar com 14 escritórios internacionais, localizados em 10 países por 3 continentes.

REALIZAÇÃO DE PESQUISA É UM DOS DESTAQUES DO INSTITUTO LOGWEB

Um dos destaques do Instituto Logweb de Logística e Supply Chain – o que também o diferencia de outras organizações – é o recém-criado Departamento de Pesquisa, que tem à frente a pesquisadora Ivone Martins Bogo. A pesquisa permite compreender o mercado ou a opinião pública e descobrir quais os melhores caminhos e entraves do negócio. Representa a diferença entre a imobilidade e o crescimento.

“No Instituto Logweb – diz Ivone – escutamos as necessidades do cliente, compre- endemos os seus problemas e buscamos soluções. Analisamos processos, consultamos pessoas, identificamos as melhores ferramentas e metodologias para coletar informações e transformá-las em conhecimento.”

Cada relatório, conclusão e gráfico é resultado da análise e consolidação de centenas ou milhares de opiniões. “Por isso, trabalhamos com uma equipe multidisciplinar de profissionais de Administração, Ciências Sociais, Comunicação Social, Direito, Economia, Estatística e Marketing.”

“Eficiência, produtividade e melhoria de processos são as chaves para sair da crise. E, além das pesquisas, o Instituto Logweb oferece várias outras ferramentas para que os empresários melhorem os seus negócios e consigam capital de giro para trabalhar”, complementa Antonio Wrobleski, presidente do conselho da entidade.

AS FORMAS DE COLETA

Face a face: nos domicílios ou em pontos de fluxo, utilizando questionários em papel ou equipamentos eletrônicos.

Web: programação de questionários para autopreenchimento e registro das respostas na base de dados hospedada no site do Instituo.

Telefone: entrevistas por telefone, assistidas por computador.

Observação: por meio de discussões em grupo, entrevistas em profundidade e etnográficas.

METODOLOGIAS E TÉCNICAS

Digital: monitoramento das mídias sociais. A tecnologia redefiniu o marketing, a comunicação, a atuação das empresas e a relação com consumidores e fornecedores. Tornou-se vital escutar o que as pessoas estão falando, criar diálogos e avaliar a imagem e presença das marcas na web.

Quantitativa: método estruturado que recorre a uma amostra representativa do universo (ou à totalidade do universo), sendo mais utilizado em situações que exigem mensuração e elevado grau de exatidão. Várias técnicas e análises estatísticas aplicadas aos resultados permitem avaliar e estabelecer as relações entre variáveis.

Qualitativa: método interpretativo que não permite a mensuração, mas possibilita a compreensão aprofundada dos fenômenos em estudo, por meio de um levantamento detalhado das motivações, atitudes e crenças dos pesquisados.

TIPOS DE PESQUISA

Para expandir o seu negócio, ou superar uma situação de crise, é fundamental conhecer o mercado onde atua, os seus concorrentes e clientes/consumidores, e o potencial de crescimento da sua empresa. A pesquisa é o instrumento que pode ajudar a tomar a decisão certa e a corrigir, ou desenhar, os rumos do negócio. Confira alguns tipos de pesquisa que o Instituto Logweb realiza:

Potencial de mercado: estima o tamanho do mercado; identifica a concorrência e a participação de mercado (grau de compartilhamento do seu negócio com os concorrentes).

Viabilidade de Negócio: testa a compreensão e aceitação de conceitos de novos serviços ou produtos; identifica os principais fatores para viabilizar o negócio e qual a dimensão do mercado potencial.

Concorrência: identifica a concorrência direta ou indireta (produtos/serviços substitutos) e quais os produtos e serviços preferidos e rejeitados; avalia as suas oportunidades, os diferenciais, pontos fortes e fracos dos seus competidores (análise SWOT).

Posicionamento: avalia como são percebidas as estratégias da empresa ou marca (também em relação à concorrência), se os rumos devem ser corrigidos e quais as melhores opções para fazê-lo.

Segmentação: estabelece uma tipologia dos seus consumidores/clientes, revelando as principais características, perfil e tamanho de cada um dos segmentos obtidos. Esta informação permite definir estratégias e ajustar produtos, serviços ou canais de distribuição.

Perfil do Consumidor/Cliente: identifica as características e hábitos dos seus consumidores/clientes, comparando com a concorrência.

Propaganda/Anúncios: caminhos para desenvolver campanhas publicitárias; avaliação de conceitos e pré-teste de propagandas; recall (lembrança) e avaliação de campanhas publicitárias.

Imagem/Avaliação da Marca: imagem, lembrança e características da marca, significados e conceitos associados; peso da marca na satisfação dos clientes e nas decisões de compra dos produtos ou aquisição de serviços.

Satisfação: características positivas e negativas e grau de satisfação com os produtos ou serviços, comparando com a concorrência; fatores de fidelização da marca; caminhos para criar estratégias de fidelização.

Clima Organizacional: avaliação da satisfação no trabalho, comunicação interna e clima.

Saiba mais sobre o trabalho do Instituto Logweb de Logística e Supply Chain em: http://www.ilog.org.br/

BNDES REVÊ ÍNDICE DE CONTEÚDO NACIONAL PARA CREDENCIAMENTO DE FORNECEDORES DA INDÚSTRIA BRASILEIRA

O Banco Nacional de Desenvolvimento Econômico e Social – BNDES aprovou medida temporária que reduz de 60% para 50% o índice mínimo de nacionalização em valor exigido para o credenciamento de máquinas e equipamentos, sistemas industriais e componentes nas operações de crédito do Banco, denominado Credenciamento de Fornecedores Informatizado (CFI).

A alteração, válida para todos os setores da indústria brasileira até 30 de junho de 2017, tem caráter conjuntural e transitório para fazer frente aos efeitos da variação cambial sobre aumento nos custos de produção do setor industrial. A atual redução do índice mínimo de conteúdo nacional busca evitar que empresas industriais fiquem desenquadradas das regras de financiamento por questões de efeitos cambiais. O índice mínimo de nacionalização em peso mantém-se inalterado em 60%. A medida se insere no planejamento do BNDES de rever, de forma estrutural, a metodologia de cálculo do índice de nacionalização, tendo em conta a perspectiva da competitividade da indústria brasileira, e está alinhada a demandas apresentadas por entidades representativas do setor ao Banco. As normas completas para o credenciamento de máquinas, equipamentos, sistemas e componentes estão disponíveis Portal BNDES no link: http://bit.ly/2c7X9C7

SEGUNDO FGV, CONFIANÇA DO COMÉRCIO SOBE PELO 4º MÊS SEGUIDO EM AGOSTO

O Índice de Confiança do Comércio (Icom) do Brasil avançou pelo quarto mês seguido, com altas nas medições da situação atual e das expectativas, informou a Fundação Getulio Vargas (FGV).

O Icom subiu 7,2 pontos em agosto, atingindo 82,1 pontos. Na média móvel trimestral, o índice subiu 3,7 pontos e registrou a maior alta da série iniciada em março de 2010.

“O resultado de agosto consolida a tendência de alta da confiança do comércio em 2016, com alguma melhora na percepção sobre o ambiente atual dos negócios. Ainda assim, a distância recorde de 21 pontos entre os índices que medem expectativas e percepção sobre o momento presente (IE e ISA) ilustra o fato de que, em agosto, o setor apresenta um grau de otimismo em relação ao futuro que se aproxima da neutralidade, mas continua enfrentando grandes dificuldades no dia a dia”, afirma o Superintendente de Produção de Bens Públicos da FGV/IBRE, Aloisio Campelo Jr.

No mês, o Índice de Expectativas (IE) subiu 8,2 pontos, para 93,0 pontos. Já o Índice da Situação Atual (ISA) avançou 5,9 pontos, a 72,0 pontos.

(Fonte: Veja, Com agência Reuters)

MOVIMENTAÇÃO DE ALUGUEL DE GALPÕES INDUSTRIAIS E LOGÍSTICOS CRESCE NO PRIMEIRO SEMESTRE

O mercado de galpões logísticos e industriais está se reaquecendo. De acordo com relatório da Engebanc, consultoria especializada no setor imobiliário, a absorção bruta deste tipo de imóvel, índice que contabiliza somente as locações, sem levar em conta os espaços devolvidos, cresceu 35% no primeiro semestre, em relação ao mesmo período do ano passado. O dado indica maior movimentação de empresas interessadas em mudar de espaço e que buscam empreendimentos mais modernos e eficientes para sua operação.

O balanço também indica uma perspectiva de melhora do segmento industrial já que algumas demandas imobiliárias que haviam sido postergadas, por conta da crise, estão retornando. A TRX, um dos principais players da área de real estate corporativo e industrial do Brasil, tem visto na prática esta retomada. “A frequência de conversas entre nós e companhias interessadas na ocupação de novos imóveis tem crescido. Nos últimos dois meses, alugamos nossos empreendimentos para quatro empresas. É um indicativo de que o mercado está mais otimista em relação à retomada da economia e com disposição para fazer mudanças”, comemora José Alves Neto, vice-presidente da companhia.

A Sestini é um exemplo de empresa que alugou recentemente um galpão. Especializada em malas e mochilas, a empresa buscava um espaço que pudesse acomodar melhor seus produtos, e locou 12.000 m² quadrados de um condomínio logístico da TRX que ainda está em fase final de obras, localizado em Guarulhos, SP.